自然災害債務整理ガイドラインで、破産せず借金問題を解決する方法

最終更新日:

新型コロナウイルスの影響を受けた人のための特則が策定された

【2021年6月21日】自然災害債務整理ガイドラインの利用率を更新しました

【2020年11月6日 追記】新型コロナウイルス感染症の影響を受け、ローンを返済できなくなってしまった個人や個人事業主のために「自然災害による被災者の債務整理に関するガイドラインの特則」ができました。

この特則を利用すると、借金の免除や減額をする際(通常の債務整理とは異なり)弁護士などの支援を無料で受けられたり、信用情報に登録されない=新たな借り入れに影響がないといったメリットがあります。

■適用開始日

2020年12月1日

■適用となる個人、個人事業主

・新型コロナウイルス感染症の影響で、失業したり収入が減ったりしてローンが返済できない人

・資産よりも負債(借金)が多く、将来の収入の見通しが立たない人

・住宅ローンだけでなく、カードローンなど借金の負担が大きくなって返済できなくなった人

・廃業して再スタートを検討しているものの、債務を返済できない個人事業主 など

■適用対象となる債務(借金)

・2020年2月1日以前から返済していた借金やローン

・または、2月2日以降に新型コロナによる収入や売上減少に対応するために行った借り入れ

【参考リンク】新型コロナウイルス感染症に適用する場合の特則について | 一般社団法人自然災害被災者債務整理ガイドライン運営機関

詳しくは、最も多額のお金を借りている金融機関へ「まずは電話」でお問い合わせください。

グリングリン

新型コロナウイルスの影響で収入が減ったり、失業したりする人が増えているよね。

夏には九州の豪雨災害もあった。2020年は本当に大変な年だったね。

災害のせいで住む場所や働く場所がなくなって、ローンを返済できなくなっちゃう人もいるけど、そういう人は、自己破産するしかないのかな?

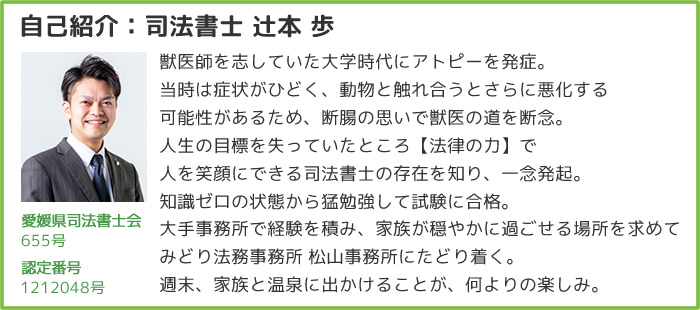

司法書士・辻本

新型コロナウイルスも、災害のひとつといってもいいかもしれません。

日本は、地震や台風など様々な自然災害が発生する国です。被災された方をサポートする様々な制度があります。

大規模な自然災害でローンの返済が困難になってしまった方は「自然災害債務整理ガイドライン」(被災ローン減免制度)を利用すれば(自己破産や個人再生など裁判所を通した)法的な手続きをせず(金融機関との話し合いで)ローンの減額や免除を受けられる可能性があります。

今回は「自然災害債務整理ガイドライン」について、わかりやすくお伝えします。

もくじ

新型コロナウイルスの影響を受けた人のための特則が策定された

自然災害債務整理ガイドラインとは?

ガイドラインを利用できる方

ガイドラインを利用する4つのメリット

ガイドラインを利用する方法、手続きの流れ

ガイドラインの利用実績、問い合わせ先

「自然災害債務整理ガイドライン」を利用することで、銀行などの貸金業者との話し合い(特定調停手続き)によって、住宅ローンなどの免除や減額ができる可能性があります。

司法書士・辻本

たとえば、住宅ローンを組んで建てた家が災害で全壊してしまい、新たな家を建てるためにローンを組むとなると「被災前の住宅ローン」+「新たに組むローン」という二重の借金が発生します。

こうなると、返済の負担が非常に大きくなってしまいます。

いわゆる「二重債務問題」を解決するために、国が支援策を用意しているのです。

自然災害債務整理ガイドラインとは?

「自然災害債務整理ガイドライン」(正式名称:自然災害による被災者の債務整理に関するガイドライン)は、(災害適応法の適用を受けた)自然災害により、ローンを返せなくなった人を救済するための制度です。

「自己破産」や「個人再生」の手続きとは異なり「特定調停」という手続きを利用して、借金の減額や免責を行います。

対象となる借り入れ

・住宅ローン

・住宅のリフォームローン

・自動車ローン(カーローン)

・個人事業主の事業者ローン(ビジネスローン)

ガイドラインを利用できる方

災害救助法が適用された自然災害の影響で、住宅ローンや自動車ローン(カーローン)、個人事業主の事業資金のための借り入れなどを返済できない(または、近い将来返済できなくなくなることが確実と見込まれる)方。

また、破産手続等の法的倒産手続の要件に該当するなど一定の要件を満たした、個人(または個人事業主)の方。

※法人の債務は対象外

※災害救助法が適用された市区町村以外に住んでいる方も対象となる

グリングリン

一定の要件ってどんな感じ?

次の要件を全てクリアする個人(の債務者)は、自然災害債務整理ガイドラインに基づいた債務整理を申し出ることが可能です。

①住居、勤務先等の生活基盤や事業所、事業設備、取引先等の事業基盤などが災害の影響を受けたことによって、住宅ローン、住宅のリフォームローンや事業性ローンその他の既往債務を弁済することができないこと又は近い将来において既往債務を弁済することができないことが確実と見込まれること

②弁済について誠実であり、その財産状況(負債の状況を含む。)を対象債権者に対して適正に開示していること

③災害が発生する以前に、対象債権者に対して負っている債務について、期限の利益喪失事由に該当する行為がなかったこと。ただし、当該対象債権者の同意がある場合はこの限りでない

④本ガイドラインに基づく債務整理を行った場合に、破産手続や民事再生手続と同等額以上の回収を得られる見込みがあるなど、対象債権者にとっても経済的な合理性が期待できること

⑤債務者が事業の再建・継続を図ろうとする事業者の場合は、その事業に事業価値があり、対象債権者の支援により再建の可能性があること

⑥ 反社会的勢力ではなく、そのおそれもないこと。

⑦ 破産法(平成 16 年法律第 75 号)第 252 条第1項(第 10 号を除く。)に規定する免責不許可事由がないこと

※既往債務とは、すでに借りているお金

グリングリン

難しい言葉が出てきたぞ。「期限の利益喪失事由に該当する行為」ってなに?

司法書士・辻本

お金を借りる際、多くの人が分割払いを利用しますよね。

その際「支払い期日までに、分割で返済する」という契約を結ぶのですが(この契約によって)期限がくるまでは、返済しなくてもよいことを法律用語で「期限の利益」といいます。

しかし、契約通りに返済できなかった場合「期限の利益喪失」といって、残りの借入金を一括で支払わなければならなくなることがあります。

返済を滞納してしまったり、契約通りに返済できないと「期限の利益喪失事由に該当する行為」にあてはまるのですが、ガイドラインでは、被災前に期限の利益喪失があっても、債権者(お金を貸した側)の同意があれば、手続きができます。

グリングリン

なるほど~。あと「免責不許可事由」ってなに?

司法書士・辻本

自己破産の手続きをするとき「破産手続き」後に、裁判所から「免責許可」をもらいます。

免責許可を得ることで、借金の支払い義務がなくなる=借金がゼロになるのですが、以下にあてはまると「免責不許可事由」に該当するため、免責を受けられなくなってしまうんです。

免責不許可事由

①財産を隠したり、債権者(お金を貸した側)に害を与える目的で財産を減らしたりする

②特定の債務者にだけ担保を設定したり、返済したりする

③支払いができないとわかった上で、新たな借り入れをする

④借金の原因が、ショッピングやギャンブル=浪費行為に多額のお金を使ったもの

⑤債権者や財産について、虚偽の申告を裁判所にする

⑥7年以内に自己破産をして(免責許可をもらって)いる

グリングリン

なるほど~。誰でもカンタンに借金がチャラにできるわけじゃないよね……

司法書士・辻本

免責不許可事由に該当しても、例外として「裁量免責」といって裁判官が自らの判断で免責決定を出すことがあります。

犯罪などが関与していない限り、誠実に対応すれば、再スタートの道が開けますよ。

グリングリン

そうだよね! それに今回は被災された方のための制度だし!!

このガイドラインを使って債務整理するのと、普通に債務整理するのって、なにが違うの?

ガイドラインを利用する4つのメリット

司法書士・辻本

ガイドラインを利用するメリットは4つあります。

1.信用情報に影響がない(ブラックリストに載らない)

自己破産や個人再生、通常の特定調停手続きと異なり、債務整理をしたこと(事故情報)が、個人信用情報に登録されない(=ブラックリストに載らない)ため、今後のクレジットカードの利用や作成、新しい家を建てるためのローンの申し込みなどに影響がありません。

※自己破産の場合は、破産手続の開始決定から7年未満、個人再生の場合は、個人再生の開始決定から7年未満、通常の特定調停の場合は、完済から5年程度、信用情報に事故情報が掲載される。その間は新たにローンを組んだり、カードを使ったり、つくったりできなくなる

2.財産を手元に残せる

自己破産をすると、車や家、生命保険の解約返戻金など、原則(その時点で売却した場合の価格が)20万円以上の財産は処分されてしまいます。

※生活必需品である家具や(その時点で売却した場合の価格が)20万円以下の車は処分されない

しかし、ガイドラインを利用して特定調停の手続きをすることで、被災を免れた財産や預貯金の一部に加えて、被災者に支給される「被災者生活再建支援金」や「災害弔慰金・災害障害見舞金」、「義援金」などを手元に残し、最大500万円までの財産を手元に残すことができます。

※実際にどれだけ財産を残せるかは、被災状況や経済状況など個別の状況による

3.弁護士などが無料で手続きのための支援をしてくれる

弁護士や税理士、公認会計士や不動産鑑定士といった「登録支援専門家」による、手続きのための支援を無料で受けることができます。

※ただし特定調停の費用は、自己負担(1社につき1000円以下)

4.連帯保証人に請求されない

自己破産手続きの場合、免責を受けて返済義務がなくなると、本人に代わって「連帯保証人」に請求されてしまいます。しかし、このガイドラインを利用すれば、保証人や連帯保証人にも影響が及びません。

グリングリン

なるほど。被災した人は、ガイドラインを使った方がいいんだね。

ガイドラインを使って手続きするには、どうすればいいの?

ガイドラインを利用する方法、手続きの流れ

1.金融機関に申し出る

まずは「最も高額なローンを組んでいる金融機関」へ「自然災害債務整理ガイドラインの手続きの利用を希望する」ことを申し出ます。

※受付窓口は、金融機関に問い合わせてご確認ください

金融機関は、下記の必要事項を聞き取ります。

・借入先

・借入残高

・年収や資産(預貯金など)の状況

司法書士・辻本

窓口に行く際は、可能な範囲で、借り入れ状況がわかる資料を持って行きましょう。

2.登録支援専門家に、手続き支援を依頼する

金融機関から「手続きに着手する同意」が得られたら、お住まいの地域の弁護士会に連絡して「登録支援専門家」に手続き支援を依頼します。

※登録支援専門家は、弁護士、公認会計士、税理士、不動産鑑定士

3.債務整理の開始

登録支援専門家のサポートを受けながら「債務整理開始の申出書」や「財産目録」などの必要書類を作成し、債務整理の対象となるすべての金融機関等に提出します。

司法書士・辻本

金融機関に債務整理を申し出ると、返済や督促がストップします。

4.「調停条項案」の作成

登録支援専門家のサポートを受けながら、ローンの免除や減額といった債務整理の内容を盛り込んだ書類「調停条項案」を作成します。

※被災者の収入や資産によっては、一定金額の返済が必要になるケースもある

5.「調停条項案」の提出・説明

登録支援専門家が、ガイドラインに適合する「調停条項案」を対象にしたいすべての金融機関に提出し、説明を行います。

※金融機関は、1か月以内に同意するか否か回答する

6.簡易裁判所に特定調停を申し立てる

すべての金融機関から同意(または同意の見込み)を得ることができたら、被災者自身が簡易裁判所に特定調停を申し立てます。

7.調停条項の確定

特定調停手続きにより、調停条項が確定すれば、債務整理が成立します。

グリングリン

難しそうだな。ひとりでできるかな?

司法書士・辻本

登録支援専門家や簡易裁判所の調停委員のサポートを受けながら手続きを進めるので、大丈夫ですよ。不安なことがあったら、どんどん質問したほうがいいです。

ガイドラインの利用実績、問い合わせ先

令和3年(2021年)3月末時点での、ガイドライン利用率

・登録支援専門家に手続き支援を委嘱した件数:1861件

→ うち、手続き中の件数:625件

→ うち、コロナ案件:558件

→ うち、特定調停の申し立てに至っている件数:4件

・債務整理成立件数:550件

グリングリン

たくさんの人が利用してるんだね!

ガイドラインを利用してローンの減額や免除を行うには、借入先の同意が必要になります。

また、収入や資産に応じて一定金額の返済が必要になる場合もあります。

自然災害債務整理ガイドラインによる債務整理を希望される方は、借入先の金融機関にお問い合わせください。

また、借入先が銀行の場合「全国銀行協会相談室」でも相談を受け付けています。

全国銀行協会相談室

0570-017-109

または03-5252-3772

受付日時:月曜日~金曜日(祝日および銀行の休業日を除く)9:00~17:00

グリングリン

みどり法務事務所では、ガイドラインを利用した手続きはできないの?

司法書士・辻本

当事務所は「司法書士法人」といって司法書士が所属する事務所です。

残念ながら、司法書士は「登録支援専門家」になることができないのです。

自然災害債務整理ガイドラインの利用を希望される方は、最も多くのお金を借りている借入先の金融機関か、先ほどご紹介したの全国銀行協会相談室までお問い合わせください。

【参考サイト】一般社団法人自然災害被災者債務整理ガイドライン運営機関