ブラックリストとは|載るとどうなる?ブラック状態か確認する方法

最終更新日:

グリングリン

借りたお金を返さなかったり、借金を整理をすると「ブラックリスト」に名前が載って、ローンやカードの審査に通らなくなるって本当?

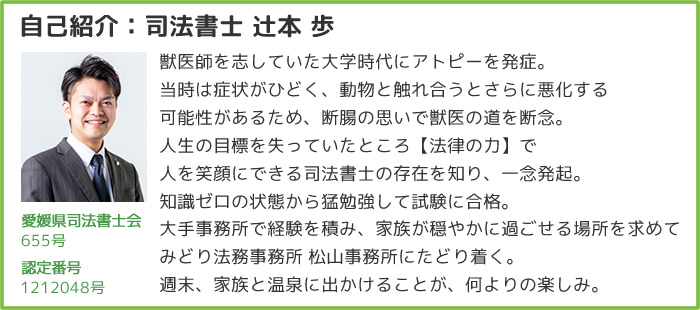

司法書士・辻本

「金融機関の間でリストが共有されていて、登録されたら最後…… 」といった噂は昔からありますが、実際には名簿のようなブラックリストは存在しません。

ただし、特定の支払いを延滞したり、債務整理を行ったりすると「信用情報」に事故情報が登録されます。

このことを「ブラックリスト」や「ブラック状態」、「ブラックリスト入り」と表現することがあるんです。

また、事故情報は一生残るわけではありません。

今回は、ブラックリストの正体や登録される理由、デメリットやいつ解除されるか、自分がブラック状態かどうか確認する方法などをわかりやすく解説します。

もくじ

ブラックリストは存在しない。信用情報に事故情報が登録された状態を「ブラックリスト」と呼ぶ

ブラックリスト(事故情報)が登録される理由

ブラックリストに載るとどうなる? デメリットやリスク、できなくなること

自分がブラック状態か確認する方法

ブラックリストを解除する方法

ブラックリストの誤解を解きます

債務整理をする前にブラックリストに登録されている可能性がある

ブラックリストは存在しない。信用情報に事故情報が登録された状態を「ブラックリスト」呼ぶ

ブラックリストとは、信用情報に事故情報が登録され、借入や分割払い、クレジットカード発行・更新などの審査に落ちてしまう状態をさす言葉です。

貸金業者でお金を借りたり、クレジットカードを利用したりすると信用情報機関が管理する個人の「信用情報」に情報が登録されます。

司法書士・辻本

貸金業法では「個人への貸付総額は、年収の3分の1まで」という総量規制が導入されているため、正確な借入金額を把握する必要があります。

そのため、氏名や住所、勤務先や契約内容(契約年月日、貸付金額、残高、元本または利息の支払いの遅延の有無)などが登録されます。

信用情報とは

銀行や消費者金融、カード会社などの貸金業者は、最低1つの信用情報機関に加盟しています。

信用情報機関には下記の3種類があります。

CIC(株式会社 シー・アイ・シー)

→ カード会社や信販会社、消費者金融や携帯電話会社などが会員

JICC(株式会社 日本信用情報期間)

→ 消費者金融や信販会社などが会員

KSC(一般社団法人 全国銀行個人信用情報センター)

→ 銀行や信用金庫などが会員

信用情報には借入やローン、クレジットカードなどの契約内容や支払い状況が記録されています。

信用情報機関の会員である貸金業者が、与信審査に利用(照会)します。

司法書士・辻本

信用情報に事故情報が登録されている場合、絶対審査に通らないというわけではありませんが、一般的には新しくお金を借りたり、クレジットカードを発行することはできないと考えたほうがいいでしょう。

また、信用情報は3社の間で共有されているため、1か所で事故情報の登録があれば、ほかの信用情報機関に加盟している会社でも審査に落ちてしまう可能性が高いです。

グリングリン

信用情報をチェックして、その人にお金を貸しても問題ないか審査するんだね!

信用情報に事故情報が登録された状態

信用情報に事故情報が登録されていると「経済的な信用力がない」とみなされ、審査に落ちてしまう可能性が高いです。

ブラックリスト(事故情報)が登録される理由

61日または3か月以上の特定の支払いの延滞や遅延

信用情報機関に登録されている業者の支払いを延滞・滞納すると登録されます。

最近は、スマホの機種代金の分割払いの延滞でブラック状態になる人が増えています。

債務整理(任意整理、特定調停、個人再生、自己破産)

返済中に過払い金請求を行って借金が残る場合は、任意整理扱いになります。

代位弁済(保証債務の履行)

本人が返済不能状態になり、代わりに保証会社や連帯保証人が返済した場合。

強制解約

返済不能状態になったり、規約違反を侵したりして、クレジットカードを強制解約された場合。

番外編①:申し込みブラック

短期間にローンやカード発行などの審査に複数申し込むと「申し込みブラック」といって審査に通りにくくなることがあります。申込の履歴は6か月間保管されます(ただし、申し込みブラックは事故情報とは異なる)。

司法書士・辻本

税金や国民年金、家賃などの滞納は、信用情報に登録されないためブラックリストには関係ありません。

ただし、家賃をクレジットカードで払っている場合は、61日以上または3か月以上滞納すると信用情報に「異動情報」が登録されます。

また、奨学金を滞納した場合も、信用情報に事故情報が登録されます。

番外編②:「貸付自粛制度」でセルフブラック

貸付自粛制度とは、浪費やギャンブルなどで借金をしてしまう人が、自らを「自粛対象者」とする旨を、日本貸金業協会または全国銀行個人信用情報センターに申告することで、借入審査を行う金融機関に情報を共有できるしくみです。

ただし、申告から5年以内で情報は削除され、法的な拘束力がないため、自粛対象とわかっていながら貸金業者がお金を貸してしまう可能性があります。

ブラックリストに載るとどうなる? デメリットやリスク、できなくなること

信用情報に事故情報が登録されている間は、下記のことができなくなります。

銀行や消費者金融、カード会社などからお金が借りられない

審査に落ちてしまうため、融資を受けられない可能性が高いです。

※日本政策金融公庫からもお金が借りられなくなる可能性がある

ローンが組めない

住宅ローンや車のローンといった目的別のローンからフリーローンまで、ローンは組めなくなります。

分割払いができない

スマホやパソコンなどの機種代金も、原則一括払いが必要になります。

クレジットカードの発行や更新ができない

更新のタイミング以外にも、カード会社は不定期で途上与信を行うため、クレジットカードが使えなくなる可能性があります。

司法書士・辻本

A社が発行するクレジットカードを債務整理した場合、そのカードは解約扱いになり、他社が発行するクレジットカードも途上与信で使えなくなる可能性があります。

一部の後払いサービスが利用できない

信用情報機関に加盟しているサービスは利用できません。

保証人・連帯保証人になれない

車や住宅ローン、賃貸契約や奨学金などの保証人になることができません。

司法書士・辻本

お子さんが奨学金を借りるのに、親が保証人になれないことを危惧する親御さんがいらっしゃいますが「機関保証」といって保証料を払って保証機関に保証を受けてもらう制度があります。そちらを利用すれば奨学金を借りることができます。

新しく賃貸借契約を組めない可能性がある

信販会社系の家賃保証会社の利用が必須だと、審査に落ちてしまう可能性があります。

信販会社系の家賃保証会社の例

エポスカード、アプラス、ジャックス、オリコフォレントインシア、あんしん保証(ライフ安心プラス)など

グリングリン

新しく家を借りる審査には影響が出るかもしれないけど、今住んでいる家を追い出されたりすることはないんだね!

自分がブラック状態か確認する方法

信用情報機関には本人開示制度があり、開示請求を行えば「自分の信用情報に事故情報が登録されていないか」を確認できます。

どんなタイミングで確認するとよいか

ローンやカード発行の審査に落ちた場合、住宅ローンを申し込む前、債務整理後にカードを発行する前など。

「何度も審査に落ちてしまう」といった場合は、事故情報が登録されている可能性があります。

信用情報には審査に落ちたことも登録される(申し込みブラックとみなされる可能性がある)ので、焦って様々な会社で審査を申し込むより、一度信用情報を確認するとよいでしょう。

司法書士・辻本

信用情報は3社で共有されているため、1社でも事故情報があればブラック状態とみなされる可能性があります。3社で確認するようにしましょう。

スマホやパソコンから開示すると、早く確認でき、費用も手間もかからないのでオススメです。

消費者金融系 JICCでの開示方法

郵便の場合

・本人確認書類と記入済みの信用情報開示申込書を送付する

・7~10日程度で簡易書留で届く(速達や本人確認郵便も選択可能)

・1000円+別途300円の手数料がかかる

※窓口での開示は休止中

【参考サイト】開示を申し込む | 開示サービス | 日本信用情報機構(JICC)指定信用情報機関

JICCの信用情報の見方↓↓

【参考サイト】<詳細版>『信用情報記録開示書』項目説明書

司法書士・辻本

各社の債権情報の「異動情報参考情報等」という項目に、「延滞」や「債権回収」、「債務整理」や「保証失効」、「カード強制解約」といった記載があればブラック状態です。

クレジットカード系列 CICでの開示方法

インターネット(PCやスマホ)の場合

・クレジット契約で利用した電話番号から「0570-021-717」に電話して、受付番号を取得

・1時間以内に受付番号と電話番号を入力し、認証コードを取得する(SMSで送られてくる)

・画面の案内に従って、1時間以内に必要な情報を入力

・利用手数料を決済(カード決済の場合:自動決済|キャリア決済の場合:携帯電話会社の画面で決済)

・パスワードを入力すると、開示報告書が見られる

・手数料は500円。即日開示可能

郵便の場合

・サイトから信用情報開示申込書をダウンロード or サイト内で作成し、印刷して記入

・コンビニチケット or ゆうちょ銀行の定額小為替証書で手数料1500円を支払う

・申込書と手数料をまとめて「郵便開示センター」に送付

・10日程度で開示報告書が届く

※窓口では開示できない

【参考サイト】情報開示とは|指定信用情報機関のCIC

CICの信用情報の見方↓↓

【参考サイト】信用情報開示書の見方|CIC

司法書士・辻本

「26.返済状況」に「異動」がある、「28.補足内容」に「法的手続き」がある

「29.保証履行額」が記入されている

「30.金額」に「本人以外弁済」や「移管終了」「法的免責」がある

「31.終了状況」が「完了」or 「空欄ではない場合」などは、ブラック状態です。

銀行系列 KSCでの開示方法

インターネットの場合

・サイトでメールアドレスを登録し、届いた案内に申込情報を入力

・本人確認を行い、クレジットカード or デビットカード or キャリア決済 or PayPay決済で手数料を支払う

・開示報告書がダウンロードできる

・手数料1000円

郵便の場合

・申込書や本人確認書類の写し、手数料をセンターに送付すると開示報告書が書留郵便で送られてくる

・手数料はコンビニ(セブンイレブン、ファミリーマート、ローソン、ポプラ)の「本人開示・申告手続利用券」を1124~1200円で購入する

※窓口では開示できない

【参考サイト】本人開示の手続き | 全国銀行個人信用情報センター | 一般社団法人 全国銀行協会

KSCの信用情報の見方↓↓

【参考サイト】登録情報開示報告書の見方|KSC

司法書士・辻本

「官報情報」が掲載されている、返済区分に「延滞」や「代位弁済」、「保証履行」や「強制回収手続」、「移管」などの表記がある場合などは、ブラック状態です。

グリングリン

ブラックリストを削除したり、解除してもらう方法はないのかな?

ブラックリストを解除する方法

ブラックリストを解除する(事故情報を削除する)方法は、支払いの延滞を解消し、完済することです。

たとえば、支払いの延滞で事故情報が登録された場合は、契約終了日から5年程度で事故情報が削除されます。

登録解除には何年かかる?

事故情報の登録期間

延滞:契約中または契約終了(完済)から5年

任意整理・特定調停:完済から5年

個人再生:個人再生の開始決定から7年

自己破産:破産手続の開始決定から7年

※手続きを開始する(受任通知を送付する)とその情報が掲載される

※信用情報が残る期間は、貸金業者によって異なる

ブラックリストを自分で削除する方法

信用情報に登録された情報に誤りがある場合、登録を行った貸金業者に問い合わせて、情報を訂正・削除してもらうことが可能です。ただし、事実は削除することができません。

グリングリン

「あなたのブラックリストの情報を削除します」みたいなサービスは、詐欺の可能性が高いんだよね。近づかないようにしよう……。

司法書士・辻本

ここからは、ブラックリストのよくある疑問や不安にお答えします↓↓

ブラックリストのよくある誤解を解きます

Q1.戸籍や住民票にブラックリストの情報が載る? 選挙権がなくなる?

いわゆるブラックリスト(信用情報の事故情報)は、信用情報にしか登録されない。

戸籍や住民票に事故情報が登録されることはない。

司法書士・辻本

また、事故情報が登録されている状態でもパスポートは作成できますし、海外にも行けます。

引越しも可能ですよ。

Q2.一生消えないブラックリストはある?

完済から一定期間経過すると、信用情報の事故情報は削除される。

しかし、貸金業者は顧客のデータを管理しているため、延滞や債務整理した記録が残ると、事故情報が消えたあとも、その会社や関連会社でサービスを利用できない可能性がある(「社内ブラック」と呼ばれる)。

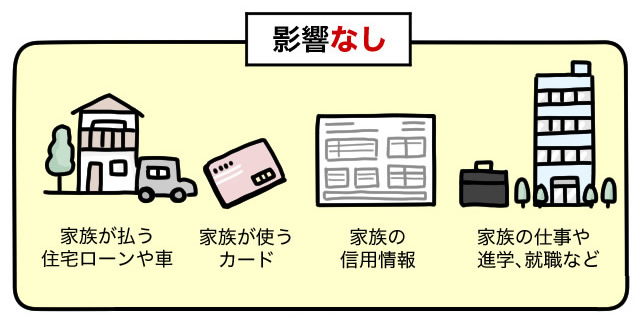

Q3.ブラックリストに載ると、家族に影響がでる?

信用情報に事故情報が登録されるのは、本人のみ。

ご家族の信用情報に影響はない。

司法書士・辻本

事故情報が登録されている本人はクレジットカードを発行できませんが、ご家族が保有するクレジットカードの家族カードを利用することは可能です。

また、債務整理する場合も保証人ではないご家族の信用情報に影響はない。

Q4.ブラックリストはバレる?

個人の信用情報を見られるのは、本人や本人から同意を得た信用情報機関に加盟する金融機関。

家族や会社、結婚相手などが信用情報を確認してバレる…… ということはない。

Q5.過払い金請求すると、ブラックリストに載る?

過払い金請求は、法律の上限を超えて払ってしまった(本来払う必要のなかった)お金を取り戻す手続き。

完済後に過払い金請求する場合、信用情報に事故情報が登録されることはない。

しかし、返済中の貸金業者で過払い金請求する場合、一時的に返済をストップする必要があるため、事故情報が登録される可能性がある。

返済中に過払い金請求をして、借金を完済できた場合、手続き終了後に事故情報は削除される。

ただし、過払い金よりも借金が多く、その会社に借金が残る場合は「任意整理」扱いになるため、完済から5年程度はブラック状態になる。

司法書士・辻本

2007年ごろまでに貸金業者からお金を借りたことがある方は、過払い金を取り戻せる可能性があります。

返済中の方も「ブラックリストにどの程度影響がでるか」無料でお調べいたしますので、ご相談ください↓↓

Q6.ブラックリストでもつくれるクレジットカードはある?

信用情報に事故情報が登録されている間は、原則的にクレジットカードの審査には落ちる。

司法書士・辻本

VisaやJCB、Mastercardが銀行と提携して発行する「デビットカード」なら、ブラック状態でもつくれる可能性が高いです。

デビットカードなら、加盟店でクレジットカードと同じように支払いができ、後払いではなく銀行口座から即時決済されるので家計管理もしやすい。また、前払いの「プリペイドカード」も利用できる。

グリングリン

ブラックリストだからって、キャッシュレス決済全般ができなくなるわけじゃないんだね。

Q7.ブラックリストでもお金を借りる方法はある?

信用情報に事故情報が登録されていても、借入やローンが可能な貸金業者も存在する。

TVCMをしているような大手消費者金融ではなく、街金など中小規模の業者なら融資を受けられるかも可能性がある(「ブラックOK」と宣伝している貸金業者もある)。

ただし、大手に比べて金利が高かったり、取り立てが厳しかったり、任意整理の交渉に応じてもらえなかったり、短期での返済を求められる可能性がある。

司法書士・辻本

お金に困っている方がブラックOKな業者を利用すると、余計に返済が厳しくなる可能性があるため利用は控えることをお勧めします。

グリングリン

ちなみに、SNSで個人間融資やひととき融資を持ちかけてくる人は、貸金業登録をしていない闇金業者と考えていい。闇金業者と関わりを持つと、嫌がらせを受けたり個人情報を悪用されちゃうかもしれないから、絶対利用しないで!

Q8.ブラックリストでも車のローンは組める?

銀行や信用金庫などが提供する金融機関系のローンは、信用情報を確認するため利用できない可能性が高い。

ただし、ディーラー(自動車販売店)が提供するローンなら、車を担保にしたり、頭金や保証人を用意したりすることで審査に通る可能性がある。

また、中古車を購入する際、販売店が用意する自社ローンの場合は、支払いが終わるまで車の所有者は販売店であり、独自の基準で審査を行うため通る可能性がある。

グリングリン

なるほど~。一度ブラックリストに載ったらおしまいだって思ってたけど、そこまで怖いものじゃないのかも……。

債務整理する前にブラックリストに登録されている可能性がある

銀行やカード会社、消費者金融や一部の後払いサービスなどに、61日または3か月以上の延滞があれば、信用情報に事故情報が登録されます。

グリングリン

債務整理する前に、すでにブラックリスト入りしてる人もいるんだね。

ブラックリストを恐れて債務整理をためらうデメリット

「ブラックリスト」という名前から、実際のデメリット以上にネガティブなイメージを持っている方が多いです。

しかし、日本には総量規制があるため借入の残高が年収の3分の1に達していれば、それ以上お金を借りることはできません。

また、支払いの遅延を続けると、返済日の翌日から遅延損害金が発生し、日数が経過すると返済しなければならないお金がどんどん増えていきます(返済が遅れて61日または3か月以上経過すると、信用情報に事故情報が登録される)。

さらに、貸金業者からの取り立てを無視し続けると、給与の一部や預貯金、マイホームや車などが差し押さえられる可能性もあります。

むしろ、債務整理をすることで問題を解決し、残高を減らしていくことが信用回復につながります。

グリングリン

むやみに怖がるより、専門家に相談して返済の負担をラクにしてもらったほうがいいかも。

司法書士・辻本

司法書士や弁護士に債務整理を依頼すれば、すぐに貸金業者からの連絡がストップして、返済も一時停止できます。精神的にも余裕を持って返済計画を見直せます。

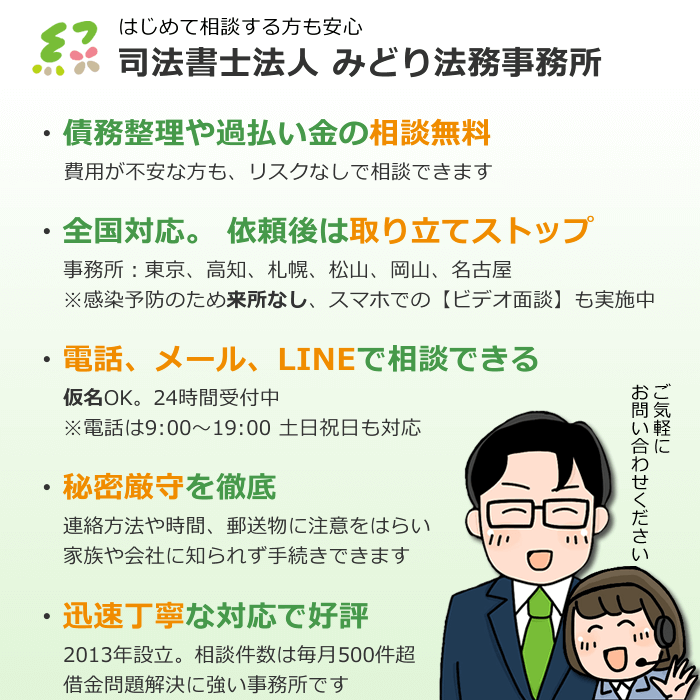

当サイト(司法書士法人 みどり法務事務所)では、電話やメール、LINEで返済に関する無料相談を受け付けています。

・自分の場合、債務整理するとどんなデメリットが起きるか知りたい

・毎月の返済をもっとラクにする方法が知りたい

・返済額を減らしたい

・貸金業者からの連絡にプレッシャーを感じている

・貸金業者から一括払いを求められた

・裁判所から滞納や強制執行に関する書類が届いた

上記のようなお悩みに無料でお答えできます。

返済にお困りの方は、お気軽にご相談ください↓↓