アイフルで任意整理すると、借金をどれくらい減額できる?

最終更新日:

グリングリン

アイフルのカードローンを使ってる友達が、今月ピンチで返済が遅れそうなんだって。どうしたらいいのかな?

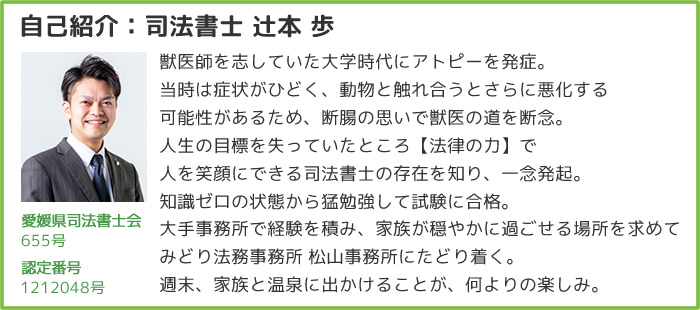

司法書士・辻本

一時的に返済が遅れそうなときは、スマホアプリの「返済日の延期(今月のみ)」から手続きをするか「会員専用ダイヤル(0120-109-437)」に連絡し、いつまでに支払えるか&遅れる理由を伝えましょう。

状況によっては、返済期日を延ばしてもらえたり、1回あたりの返済額を減らしてもらえる可能性があります。

ただし、アイフルの借金を滞納すると、返済期日の翌日から滞納分を返済するまで年率20%の遅延損害金が発生します。また、電話やメール、郵便物などで督促(取り立て)が行われます。

2~3か月滞納すると、信用情報に事故情報が掲載され、いわゆる「ブラック(リスト)状態」になったり、一括請求されたり、最終的には裁判所から給与や財産を差し押さえられてしまう可能性もあるので注意しましょう。

グリングリン

やばいな~。滞納したことはまだないけど、収入が減っちゃって返済が厳しい状態が続いてるらしいんだ。

司法書士・辻本

返済が厳しい状態が数か月続いている場合、債務整理(任意整理)で借金の総支払い額を減額し、負担を軽減することをお勧めします。

当記事では、アイフルでの債務整理経験が豊富な司法書士が、下記をわかりやすく解説します。

アイフルの返済で悩んでいる方は、ぜひ参考になさってください。

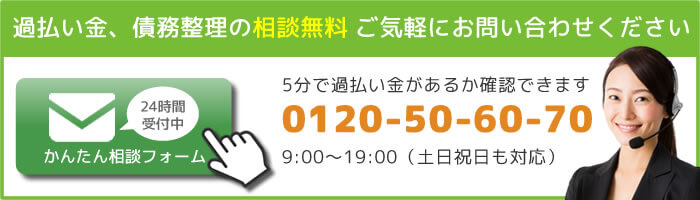

返済が厳しい状況で「借金減額の手続きをすべきか」悩んでいる方は、お気軽にご相談ください。

毎月500件以上の借金・過払い金相談を受けている、司法書士法人 みどり法務事務所が、LINEやメール、電話で、返済状況をもとに無料でアドバイスいたします。

無料の借金減額診断では「手続き後の利息を減らすことで、借金の総支払い額をどれだけ減らせるか」「毎月の返済額をどれくらい減らせるか」をすぐ確認できます。

アイフルの借金を滞納するとどうなるか

アイフルは、系列の銀行を持たない独立系の消費者金融です。

※たとえば、アコムは三菱UFJフィナンシャル・グループ、プロミスは三井住友フィナンシャルグループ

個人や事業者向けのローン事業のほか、クレジットカードの「ライフカード」やプリペイドカードの「Vプリカ」も発行しています。後払い決済の「AGミライバライ」も、アイフルグループの事業です。

利用者が多い分、過払い金返還の負担が大きく経営が悪化し、2009年には「事業再生ADR」という会社版の任意整理のような手続きを行っています。

消費者金融からの借金を滞納する(返済期日までに支払えない)と、基本的に下記のような流れで支払いを促されます。

アイフルの場合、返済できない状態が続くと「AG債権回収(旧:アストライ債権回収)」という、アイフルグループの債権回収会社に債権(借金の支払いを求める権利)が譲渡されます。

債権譲渡通知という通知書が届くと、それ以降は債権回収会社から取り立てや請求が行われ、支払いや交渉をしていくことになります。また、この時点で信用情報に事故情報が掲載されます(いわゆるブラックリスト状態になる)。

司法書士・辻本

AG債権回収は、法務省の認定を受けた借金回収の専門家です。

アイフルのほか、ライフカードなどで滞納すると債権譲渡される可能性があります。

書面や電話などの督促を無視し続けた場合、自家を訪問される可能性もあります。

また、返済負担を軽減する交渉(任意整理)を行う際、債権回収業者は、原債権者である貸金業者(アイフル)よりも厳しい条件を提示してくる可能性が高いです。

さらに、返済期日の翌日から発生する遅延損害金の金利は、アイフルでは「年20%」と貸出金利より高く設定されています。

例:遅延損害金の利率が20%で、1か月(30日間)100万円を滞納した場合

約1万6438円の遅延損害金が発生する

司法書士・辻本

遅延損害金は、滞納する日数が長くなるほど増えます。

一括請求されるタイミングでは、借入額 + 遅延損害金がかさんで高額になっていることが多いです。

また、給与を差し押さえされると、会社に借金や滞納していることを知られてしまいます。

グリングリン

友達はアイフル以外からも借金があるんだって…… 一括請求されても払えないだろうな。

アイフルで借金を滞納してしまった場合の対処法

司法書士・辻本

借金は、貸金業者(債権者)からの連絡を無視したり放置することで、状況が悪化してしまいます。早めに対処することが肝心です。

①スマホアプリか会員専用ダイヤルから自分で交渉する

【関連リンク】スマホアプリのご紹介|アイフル 公式サイト

アイフル 会員専用ダイヤル

0120-109-437

受付時間:平日9:00~18:00

事情があって返済期日までに間に合わない場合、貸金業者や返済状況によっては、返済期日の延長や支払い金額の変更ができる可能性があります。

※ただし、期日を1日でも過ぎると遅延損害金は発生する

司法書士・辻本

アイフルへのアプリや電話での交渉は「返済日を遅らせれば支払える方の応急処置」と考えていただきたいです。

グリングリンのお友達のように返済が厳しい状況が続いている場合は、債務整理することをお勧めします。

②金利の低いローンに借り換えたり、おまとめローンを利用する

おまとめローンや借り換えで金利を少し下げたり、毎月の返済額を減らせる可能性があります。

ただし、審査に通らなかったり、金利が下がらない可能性もあり、返済が長期化して利息の負担が増えてしまう可能性があります。

※2か月以上滞納したことがあると、事故情報で審査に通らない可能性が高い

司法書士・辻本

おまとめローンで完済できた貸金業者から再度新たに借りてしまい、さらに借金を膨らませてしまうというケースもあります。こちらも、借金の根本的な解決法ではありません。

③債務整理で借金を減額する

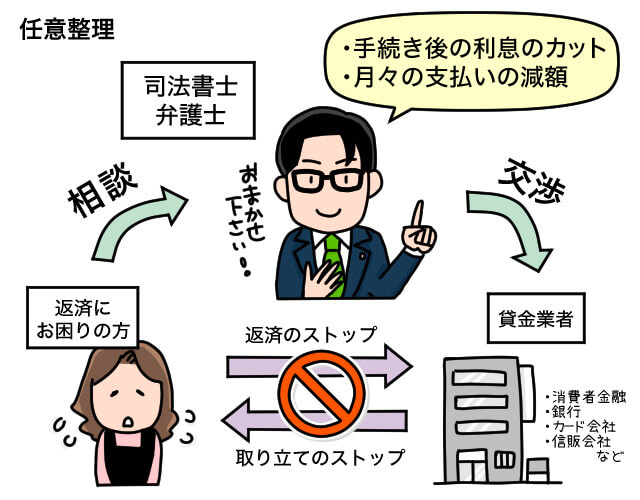

債務整理の「任意整理」という手続きを利用することで、手続き後の利息や遅延損害金をカットし、毎月の返済額を無理のない金額まで減らせるできる可能性があります。

司法書士・辻本

ただしアイフルの場合は任意整理への対応が年々厳しくなっており、手続き後の利息(将来利息)を完全にはカットできず年3~6%程度ついてしまう可能性があります。

任意整理で解決できない場合は、個人再生や自己破産を検討します。

債務整理とは、支払い困難な借金を抱える方が返済の負担を軽減する手続きです。

多くの方が、任意整理という手続きで借金の返済負担を軽減し、生活を立て直しています。

借金残高を30~60回程度の分割払いで完済できる場合、任意整理で解決できる可能性があります。

アイフルの借金を任意整理した場合のメリット、デメリット

任意整理は、依頼を受けた司法書士や弁護士が貸金業者と交渉することで、下記のメリットが得られる手続きです。

任意整理のメリット

1.取り立てと返済をストップできる

・司法書士や弁護士に依頼すると、窓口になってくれるので自分に連絡が来なくなる

・手続き中、貸金業者への返済をストップしているうちに、司法書士や弁護士の費用を分割払いできる

・面談(30~60分程度)して手続きを依頼した後は、報告を待つだけ(普通に生活できる)

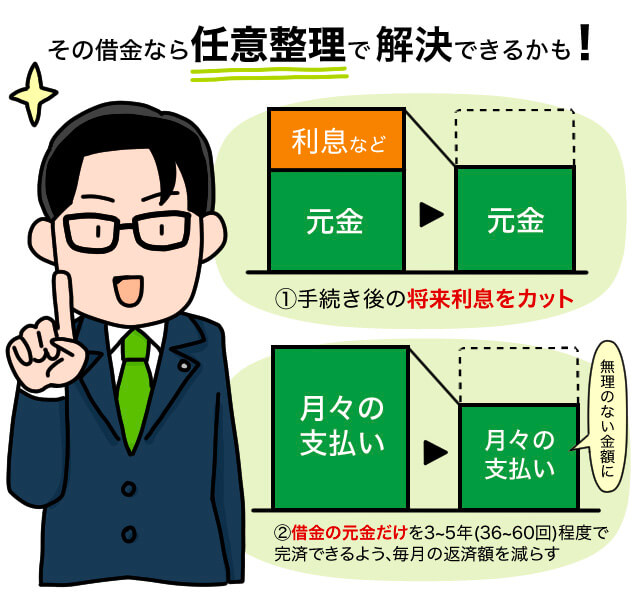

2.手続き後の将来利息をカットできる

・手続き後は利息を払わなくてよくなる(金利0%になる)

→ ただし、アイフルの場合は年3~6%程度ついてしまう可能性がある

・手続き中に発生する経過利息や遅延損害金をカットできる可能性もある(アイフルの場合は厳しい)

3.支払期間を伸ばして(~5年程度)、無理のない額まで毎月の返済を減らせる

例:毎月の返済額が4万円 → 利息なしで2万円に

4.過払いがある場合は、返済残高を減らすことも可能

※ただし、アイフルで過払い金が発生している可能性があるのは、2007年7月31日以前の借金

5.マイホームやマイカー、財産を守れる

・住宅ローンやカーローン、保証人つきの借入などを除外して手続きできる

・財産を処分されない

6.家族や会社に知られずに借金問題を解決できる

・貸金業者から連絡や郵便が来なくなるので、借金のことがバレにくい

・手続きはすべて司法書士や弁護士が代行するため、知られにくい

任意整理では、借入残高を3~5年(36~60回程度の分割払い)で完済できるようにします。

手続き後は利息を払わなくてよくなるため、毎月の返済をすべて返済にあてられるようになります。

任意整理で利息をカットできる効果は大きい

100万円を5年かけて返済する場合、金利によってどれくらい利息を払うことになるか見てみましょう。

年利15%の場合

月の返済額:2万3789円

払う利息:42万7340円

グリングリン

100万円借りるのに40万円以上も利息を払うの!?

毎月の返済額も2万円以上だし、大変そう……。

司法書士・辻本

金利15%で100万円を返済する場合、初回の返済額2万3789円のうち「1万1289円」は利息の支払いにあてられます。

グリングリン

そんなんじゃ全然元金を減らせない! いつまでも借金が終わらないはずだよ……。

年利10%のローンに借り換えた場合

月の返済額:2万1247円

払う利息:27万4820円

グリングリン

金利を10%に下げられても、まだこんなに利息を払わなきゃいけないのか。

司法書士・辻本

任意整理すれば、手続き後の利息をすべてカットできる可能性があります。

任意整理で将来利息をカットできた場合

月の返済額:1万6666円程度

払う利息:0円

グリングリン

なるほど! 利息をカットして借金の総支払い額を大きく減らすことで、今後の負担がだいぶ軽くなるんだね。

「借金が減らない」「いつまでも完済できない」という方は、任意整理で利息をカットする経済的利益が大きく、司法書士や弁護士に手続き費用を払っても十分メリットを得られます。

グリングリン

リボ払いも手数料が膨らんで大変な人が多いって聞くから、支払いに困ってる人は任意整理を検討したほうがいいかも。

【関連記事】リボ払いを減額する4つのデメリットを解説

任意整理のデメリット

任意整理のデメリットは、手続きしたサ―ビスが利用できなくなり、完済から5年程度、信用情報に事故情報が掲載されることです。

アイフルで任意整理すると、アイフルやライフカードのキャッシングやカードローンが利用できなくなります。

また、アイフルが保証会社をつとめる銀行やグループ会社などでお金を借りることが難しくなる可能性があります。

アイフルが保証会社をつとめる銀行の例

- ・愛媛銀行「ひめぎんカードローン・サポート」

- ・高知銀行「こうぎんカードローン・サポート」

- ・南日本銀行「カードローン WAZZECA-S」

- ・海邦銀行「アイカードくじらくん」

- ・千葉興業銀行「あんしんアップ」

- ・宮崎太陽銀行「カードローン キャッシュフル」

アイフルが保証会社をつとめる銀行からもお金を借りている場合、その銀行口座を凍結される可能性があります。

手続き前に司法書士や弁護士にすべての借入業者を伝えるようにしてください(手続き前に預金移動などを行うケースもある)。

司法書士・辻本

信用情報の事故情報は、一定期間で削除されますが、社内の顧客データはグループ会社などでも共有されることがあるため、同社や関連会社のサービスは利用できなくなる可能性が高いです(いわゆる社内ブラック)。

グリングリン

事故情報って「2か月ぐらい滞納したときも登録される」って言ってたよね? どういうもの?

消費者金融でお金を借りたり、クレジットカードを発行する際、金融機関は私たちを審査します。

その際、チェックされるのが「信用情報」です。

信用情報には、個人の取引に関する契約内容や、返済・支払い状況に関する客観的な事実が掲載されています。

支払いを2~3か月滞納したり、債務整理(任意整理)を行うと、事故情報が掲載されます。

任意整理の場合、事故情報は完済から5年程度で削除されますが、掲載されている間>は、下記ができなくなる可能性が高いです。

事故情報が残っている間のデメリット

- ・借入や住宅ローン、カーローンなどお金を借りる審査に落ちる

- ・分割払いができなくなる

- ・クレジットカードの発行や更新ができなくなる

- ・保証人になれない

- ・信販系の賃貸保証会社を利用できない

グリングリン

債務整理する前に、2か月以上滞納してたら、すでにブラック状態かもしれないんだよね。

何年もクレジットカードが使えなくなるのは嫌だな~。

司法書士・辻本

銀行口座と連携するPayPayなどのキャッシュレス決済や、VisaやJCBなどの加盟店で支払い後に銀行口座からすぐ引き落とされるデビットカードなどで代用できます。現金払いだけになるわけではありません。

アイフルの任意整理の対応(分割回数や利息カットなど)

任意整理は、司法書士や弁護士に手続きを依頼してから終了(和解後の条件で返済スタート)まで、基本的に半年~1年程度かかります。

※手続き期間中は返済をストップできるため、その間に費用を分割払い(積み立て)できる

期間は、相手となる貸金業者や返済状況、手続きする業者数などによって変化します。

【関連記事】債務整理のスケジュールと期間を実例にそって司法書士が解説

依頼を受けた司法書士や弁護士が、アイフル株式会社と交渉を行います。

まず、正確な借入残高(債務)を調査するために、受任通知を送り取引履歴を取り寄せます。

アイフルの場合、1~2か月程度で履歴が開示されます。

※ここで過払い金が発生していないか、同時に確認できる(アイフルの場合、2007年7月31日以前の借入が対象)

正確な債務額がわかったら、分割払いや手続き後の利息カットの交渉を行います。

司法書士・辻本

消費者金融の任意整理対応は年々厳しくなっており、アイフルの場合、手続後の利息をカットすることが難しいです。年3~6%程度に金利を下げることは可能で、分割回数は60回(5年)まで増やせます。

※返済状況や収入、借入期間などによって異なる

※滞納している状態でも、交渉に応じてくれる

私たち司法書士法人 みどり法務事務所では、一括返済を求められていたものの60回の分割払いが認められたケース、過払い金で借金残高(元金)を減らしたケースもあります(後ほど事例を紹介します)。

また、遅延損害金や経過利息(手続きから和解までに発生する利息)は免除されないケースが多いです。

アイフルが和解案に応じたら、任意整理が完了し、和解案に沿った返済がスタートします。

司法書士・辻本

アイフルで任意整理されたお客さまの事例を紹介します。

アイフルで任意整理した方の事例

アイフルから一括返済を求められていたYさま(24歳 女性)

任意整理前:延滞が続き、高知銀行(の保証会社プロミスから)は訴訟されかけ、アイフルからは一括返済を求められていた

任意整理後の月の返済額:利息なしで3社合わせて2万6700円

とても親身に話を聞いて下さり、分からないことは丁寧に教えて頂きました。

最初は、不安に感じ、相談するのをとまどいましたが、今では、相談をして良かったと思います。

本当にありがとうございました。

グリングリン

訴訟寸前だったり、一括返済を求められているような状況でも、任意整理に応じてくれるケースもあるんだね。

「収入と支出」を考慮して返済額を決められた|50代 男性 Mさまの場合

任意整理前の月の返済額:不明

任意整理後の月の返済額:引き直し計算で元本が少し減り、利息なしで 月2万7600円 + 2万9715円の一括払いに

昨年6月に転職し、収入が半減してしまい数社から借用していた返済ができなくなってしまい貴社に相談しました。

「収入」「支出」の面を考慮して月々の積立て案に基づき

1年以内に和解まで持って行ってくれたので感謝しております。

まだまだこれからも返済が続きますが、無理のない金額に設定してくれたので続けていきそうです。

本当にありがとうございました。

返済中に任意整理して借金がゼロになった|60代 女性 Aさま

任意整理前の借金総額:4社合わせて93万7510円

任意整理後の月の返済額:借金がゼロになり、170万円を超える過払い金を返還できた

司法書士・辻本

Aさまは、2000~2001年からお借り入れをされていたので過払い金が発生していました。

過払い金があれば借金残高を減らしたり、借金をゼロにして手元に現金を取り戻すことも可能です。

2007年7月31日以前にアイフルでキャッシングしたことのある方は、過払い金が発生している可能性があります。

司法書士・辻本

アイフルへの返済が厳しい状況が続いている場合は、ぜひ任意整理を検討していただきたいです。

下記にひとつでもあてはまったら、今すぐ相談すべき

①アイフルを含めた借金総額が年収の3分の1以上

②借金返済のために借金をしている

③2~3か月以上返済が遅れている

④貸金業者や裁判所から催告書や一括請求などが届いた

まとめ

アイフルの借金を返済できなくなった場合、任意整理という手続きを行うことで、無理のない範囲まで月の返済額を減らしたり、手続き後の利息を減らせる可能性があります。

ただし、アイフルやライフカード、アイフルの関連会社からお金を借りることが難しくなり、完済から5年程度はほかの業者からもお金を借りたり、ローンを組んだり、クレジットカードを発行・更新することができなくなる可能性が高いです。

アイフルは、年々和解条件が厳しくなっていますが、任意整理に応じないわけではありません。

ただし、任意整理の手続き後も年3~6%の利息が付与される可能性があります。

分割回数は、~60回までに設定できることが多いです。

アイフルの借金を任意整理する場合

| 交渉先 | アイフル株式会社 |

|---|---|

| 取引履歴の送付 | 1か月程度 |

| 分割回数 | ~60回 |

| 遅延損害金 | 免除されない可能性が高い |

| (手続き中の)経過利息 | 免除されない可能性が高い |

| 過払い金 | 2007年7月31日以前に借入がある場合 ※一部対象外もある |

| 注意点 | 3~6%程度の将来利息がつく可能性あり |

司法書士・辻本

任意整理したほうがいいか迷っている方、どれだけ借金の総支払い額を減らせるか知りたい方は、司法書士法人 みどり法務事務所の無料相談をご利用ください。

LINEやメール、電話で返済状況や希望をうかがい、最適な解決法をアドバイスいたします↓↓